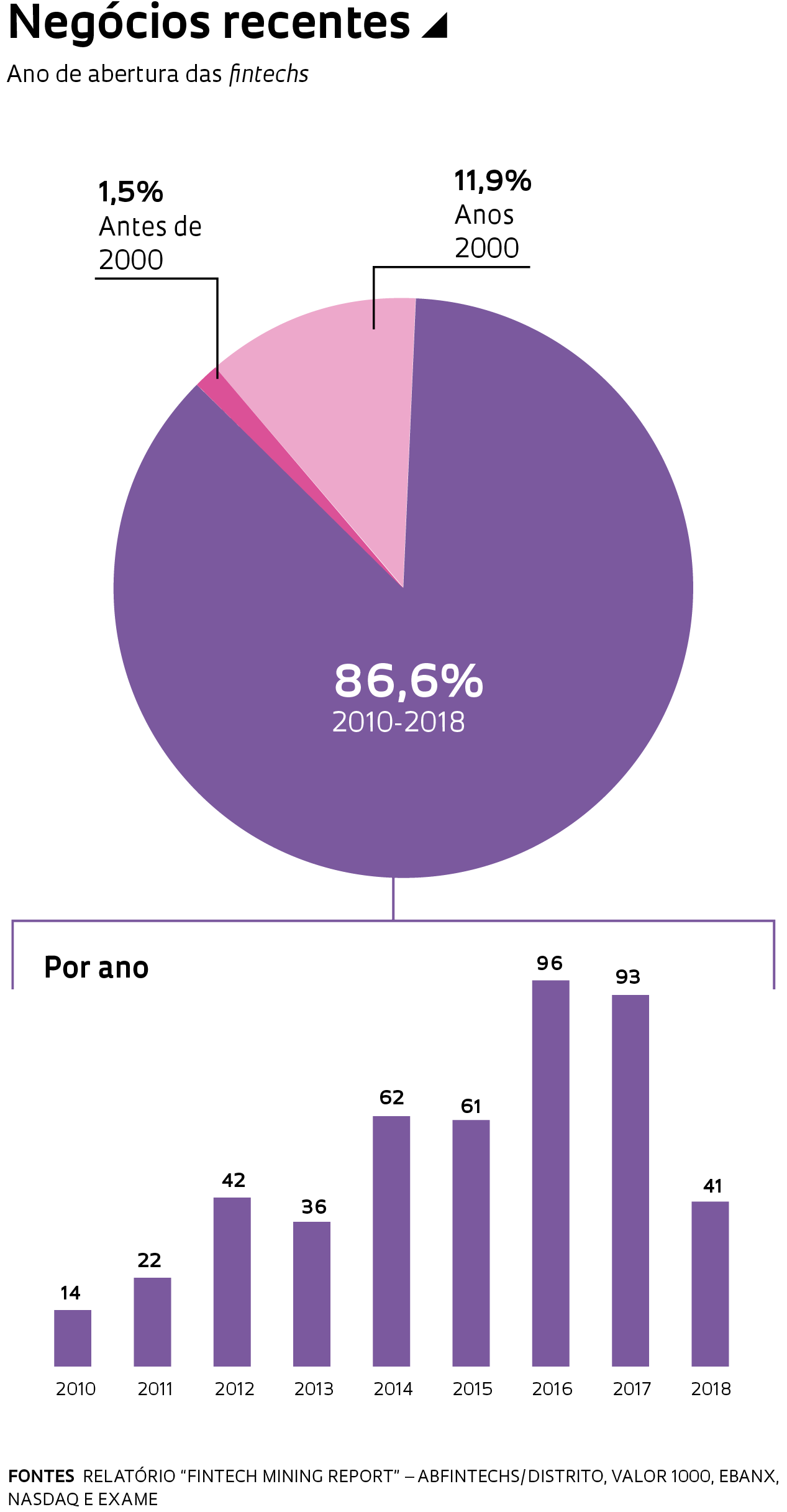

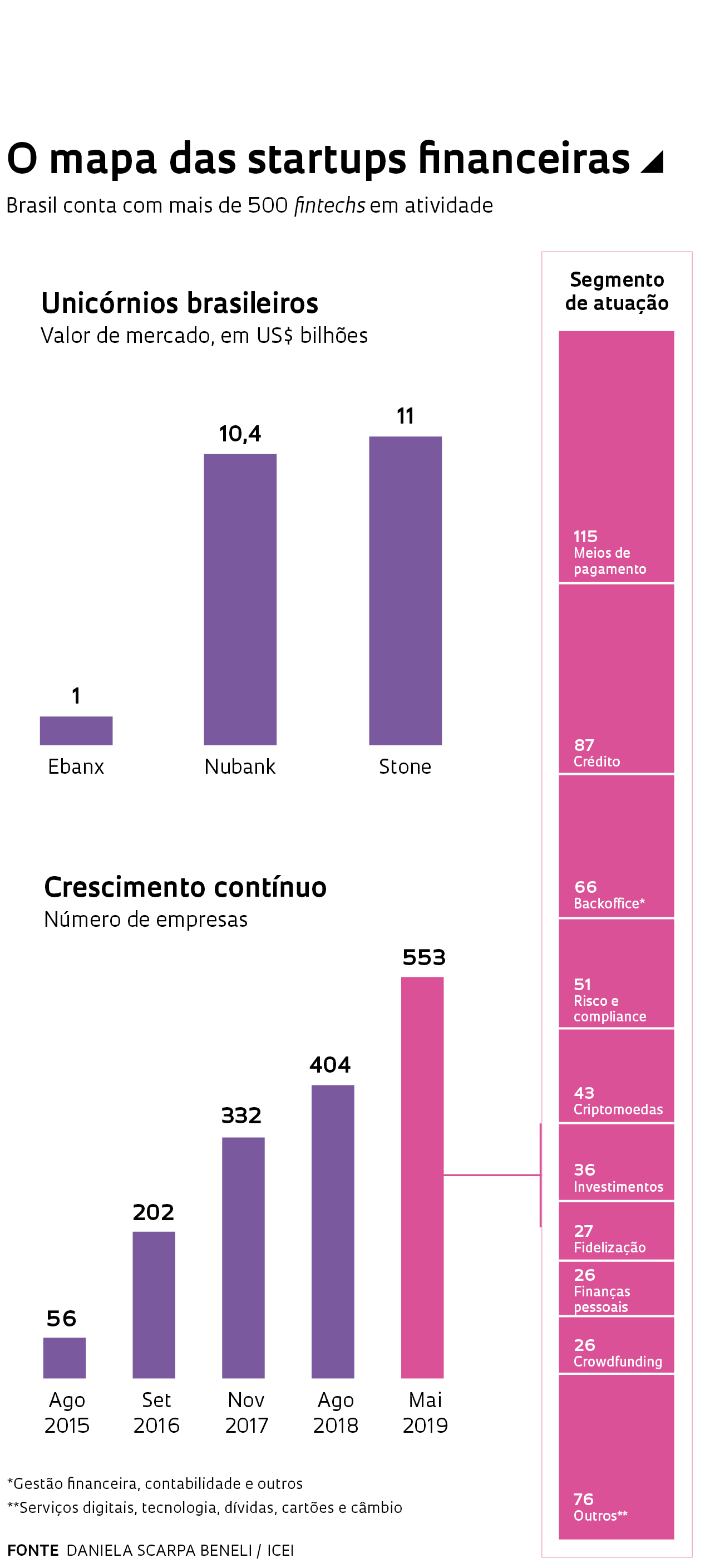

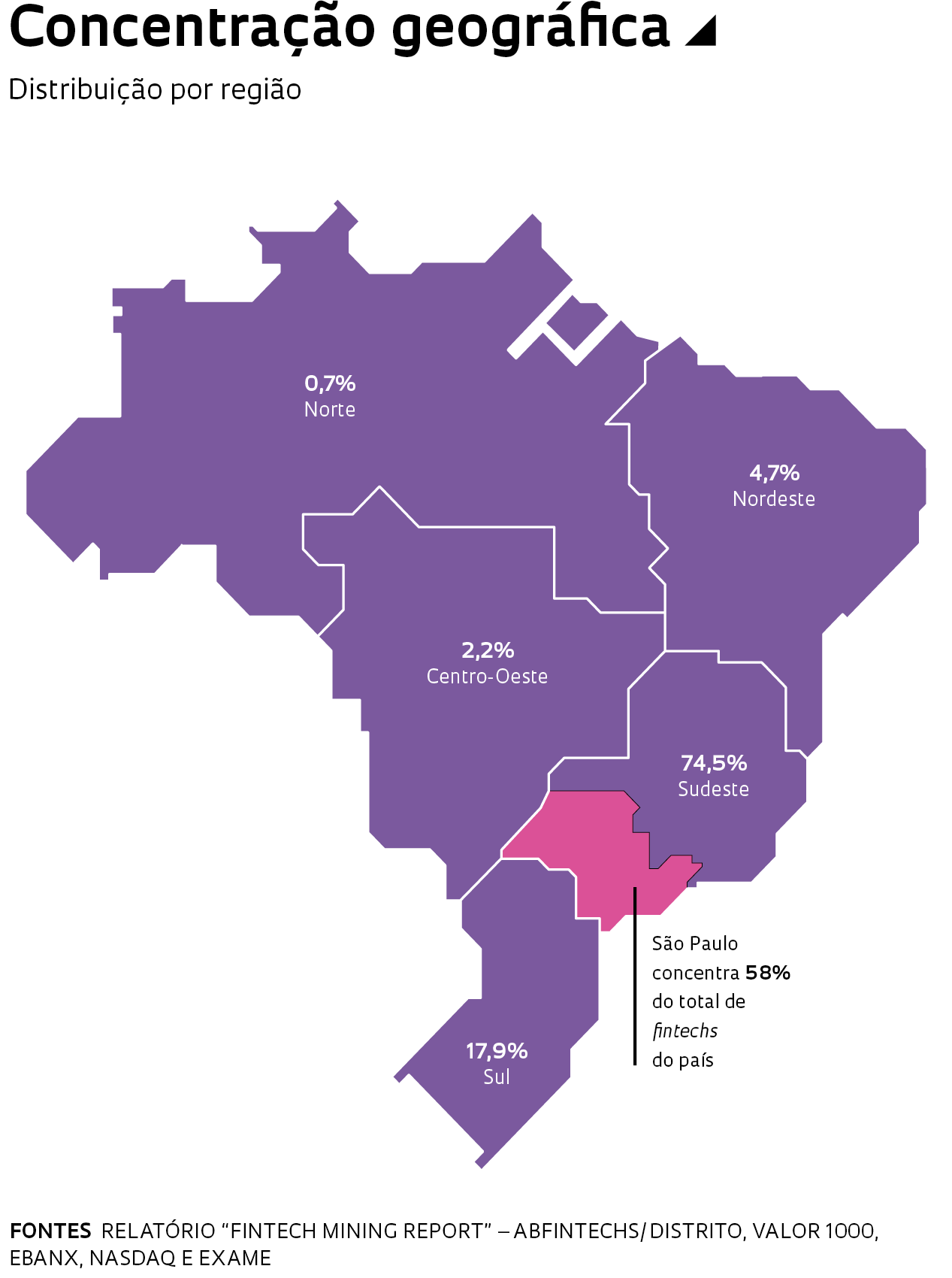

O Brasil registrou no fim do ano passado o surgimento de mais um unicórnio, termo usado para designar startups com valor de mercado igual ou superior a US$ 1 bilhão. Trata-se do Ebanx, empresa que pertence a uma categoria de empreendimentos que se multiplicaram e se destacaram na última década, as fintechs. O neologismo, contração das palavras financial e technology, indica uma combinação entre finanças e tecnologia – ou seja, são startups que se valem de modelos de negócios inovadores e do emprego intensivo de plataformas tecnológicas para ofertar produtos e serviços financeiros. O fenômeno é mundial e só no Brasil há mais de 500 fintechs de variados tipos – o estado de São Paulo concentra 58% desse total. Ao menos três dessas instituições já ganharam status de unicórnio. Nascidas na esteira da crise financeira global de 2008, elas chacoalham o mundo dos bancos tradicionais.

Criado há oito anos em Curitiba (PR), onde fica sua sede, o Ebanx cuida dos pagamentos em sites ou serviços globais, como Spotify, Airbnb e Uber, de compras realizadas por consumidores no Brasil e em sete outros países latino-americanos. Com a expectativa de ter completado 2019 processando US$ 2,1 bilhões em pagamentos, a empresa permite que os sites clientes adotem soluções locais de pagamento. Boletos, por exemplo, uma das formas mais empregadas no Brasil, podem ser usados para fazer pagamentos que ultrapassam as fronteiras nacionais, conhecidos como cross-border.

O êxito alcançado nos últimos anos pelo Ebanx e as fintechs em geral se deve a múltiplos fatores, como explica Diego Perez, diretor da Associação Brasileira de Fintechs (ABFintechs). “A chave do sucesso nem sempre é uma inovação ou o desenvolvimento de uma tecnologia específica. Muitas vezes, o que faz uma fintech crescer e ganhar mercado é uma diferença em seu método de trabalho, uma transformação na gestão interna ou algo focado no atendimento”, diz Perez, cofundador da plataforma de investimentos em startups StartMeUp.

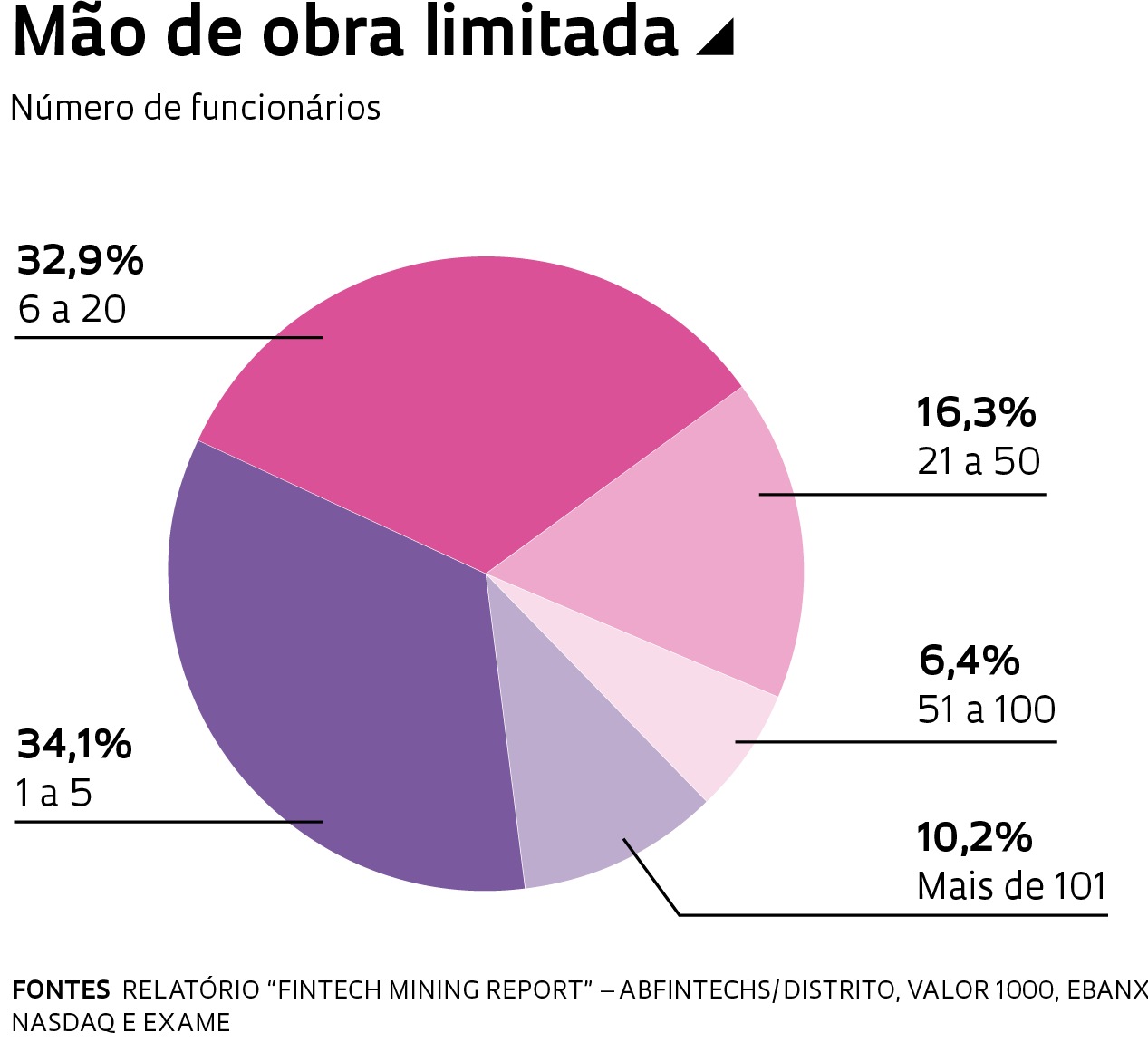

Diferentemente dos bancos tradicionais, que têm muitas agências físicas, cumprem uma série de formalidades determinadas pelo Banco Central, precisam de grande capital inicial para serem abertos, contam com alto número de funcionários e fornecem serviços financeiros diversos aos clientes, as fintechs normalmente têm uma estrutura enxuta e custos fixos e operacionais mais baixos. Além de menores, também são menos regulamentadas porque não têm autorização, exclusiva dos bancos, de captar dinheiro. Segundo Perez, as fintechs também ganharam relevância porque nascem focadas no cliente. “Enquanto uma instituição financeira tradicional prioriza os produtos mais lucrativos para ela própria, as fintechs apostam na máxima segundo a qual o cliente é o centro de tudo.”

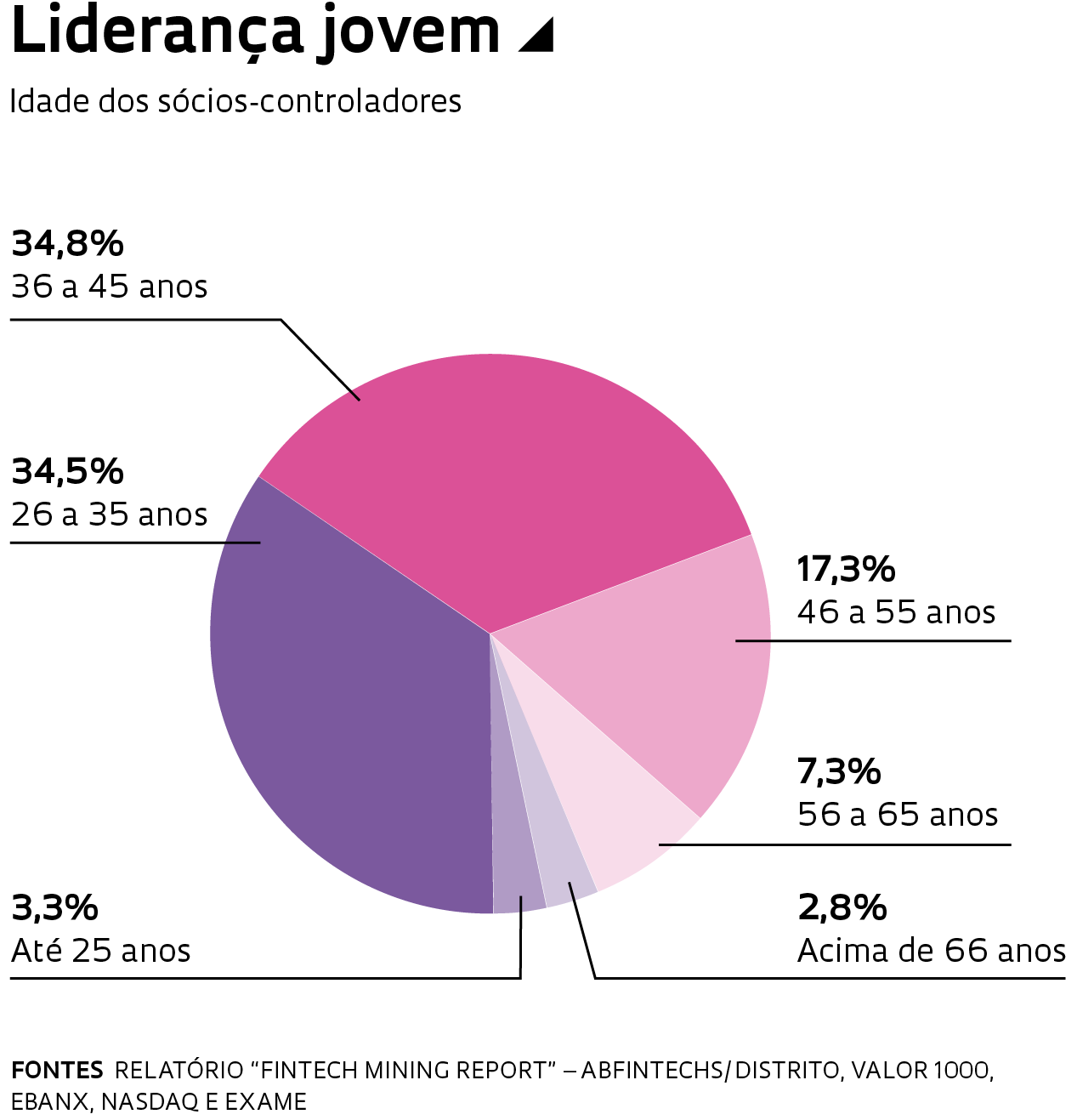

Em 2018, um volume recorde de US$ 62,4 bilhões foi investido globalmente nessas startups, segundo a consultoria inglesa Fintech Global. Em 2018, uma única fintech, a chinesa Ant Financial, levantou US$ 14 bilhões de uma só vez. Nos Estados Unidos, a Brex, com sede em São Francisco, na Califórnia, ganhou status de unicórnio antes de comemorar dois anos de existência. Especializada em cartões de crédito para startups, ela foi fundada em 2017 pelos brasileiros Pedro Franceschi, 22 anos, e Henrique Dubugras, 23. Apesar da pouca idade, já tinham experiência na área: a dupla havia estabelecido no Brasil outra fintech, a Pagar.me, vendida em 2016 para a Stone, fintech especializada em meios de pagamento.

No Brasil, as fintechs Nubank, Banco Inter e Neon, figuram, nessa ordem, entre as cinco melhores instituições financeiras do país, superando bancos tradicionais, como Caixa (4o colocado) e Itaú Unibanco (5o), segundo levantamento da revista Forbes divulgado no início de 2019. Em parceria com a empresa de estatísticas Statista, a pesquisa colheu a opinião de 40 mil clientes de 23 países, classificando as instituições de acordo com critérios como confiança, cobrança de taxas, serviços digitais e assessoria financeira.

O Nubank, com sede em São Paulo, conta com mais de 13 milhões de clientes. O primeiro produto lançado pela empresa, em 2014, foi um cartão de crédito sem anuidade, gerenciado apenas por aplicativo. O Banco Inter, de Belo Horizonte, nasceu em 1994 como uma instituição tradicional e recentemente virou uma fintech. Oferece contas digitais gratuitas e serviços variados pela internet, como reservas de cinema e hotel. Já a Neon Pagamentos, criada há três anos em São Paulo, tem quase 2 milhões de contas ativas. Em novembro de 2019, recebeu um aporte de R$ 400 milhões do Banco Votorantim e da gestora de capital privado General Atlantic.

Os empresários desse novo segmento de mercado surfam numa onda de inovação bancária que começou a se desenhar há cerca de 10 anos, a partir da crise financeira que se seguiu à quebra do banco Lehman Brothers. “Naquele momento ocorreram dois fenômenos”, conta o engenheiro eletricista Eduardo Henrique Diniz, chefe do Departamento de Tecnologia e Ciência de Dados da Escola de Administração de Empresas de São Paulo da Fundação Getulio Vargas (Eaesp-FGV). “Primeiro, o sistema financeiro, que havia crescido demais e estava concentrado, começou a demitir. Muitos desses desempregados conheciam por dentro as ineficiências do sistema. Como eram pessoas da era da internet, sabiam que as coisas podiam ser feitas de maneira mais eficiente, com modelos tecnológicos diferentes.”

Ao mesmo tempo, quatro macrotecnologias já estavam ou passaram a estar disponíveis, proporcionando novas soluções para o setor financeiro, explica o professor da FGV. “As duas coisas juntas são o alicerce do movimento das fintechs: a crise que libera pessoas com conhecimento do mercado já com nova mentalidade sobre uso de tecnologia e as próprias tecnologias”, afirma Diniz.

A primeira tecnologia que ajudou a dar força ao movimento, explica o especialista, foi a da mobilidade, tornada real pelo fato de quase todos terem um dispositivo digital na mão – mesmo quem não tem conta em banco dispõe de um smartphone. A segunda foi a da computação em nuvem, que ajudou a massificar o acesso a tecnologias sofisticadas a empresas de menor porte. Se antes apenas grandes bancos capazes de manter um datacenter equipado com um conjunto robusto de servidores podiam oferecer serviços de ponta, com a computação em nuvem um pequeno negócio pode tornar-se um prestador de serviços sofisticados, com acesso a softwares, ferramentas de big data e extensas bases de dados.

A popularização das redes sociais é o terceiro fenômeno tecnológico que contribuiu para o surgimento das fintechs. A partir delas foi possível levantar informações e fazer análise de mercado com base em grandes massas de dados antes não disponíveis. Por fim, a quarta e mais recente macrotecnologia apontada pelo professor da FGV está relacionada à inteligência artificial (IA). Com apoio de recursos de IA, as máquinas começaram a analisar um alto volume de informações de forma dinâmica, fazendo interpretações sobre comportamentos do consumidor e previsões sobre como ele deve agir.

Um exemplo de uso de inteligência artificial aplicada a serviços financeiros é o da Adimplere, fintech paulistana cujo foco é a cobrança de dívidas – ou recuperação de crédito. Com apoio do programa Pesquisa Inovativa em Pequenas Empresas (Pipe) da FAPESP, a empresa recorreu à inteligência artificial para desenvolver algoritmos e melhorar processos de cobrança de dívidas, de modo a saber a melhor forma e o momento ideal para entrar em contato com o devedor, assim como o desconto ótimo que poderia oferecer a ele.

“Como a mão de obra qualificada é cara e escassa, tentamos melhorar ao máximo nossa operação através de automação, ChatBots [softwares que simulam uma conversa pela web como se fossem pessoas] e modelos de inteligência artificial”, explica o engenheiro aeronáutico Leandro Farias Nogueira, sócio da Adimplere. “Por exemplo, a partir de uma série de dados sobre o devedor e a dívida, um de nossos algoritmos prioriza aqueles que devem ser contatados. Assim, o atendente vai falar preferencialmente com os que têm maior propensão a pagar.” Segundo Nogueira, o modelo desenvolvido por eles torna a recuperação de crédito até 80% mais eficaz.

Se por um lado foram dadas nos últimos anos as condições para o surgimento das fintechs, por outro há um grande público que pode ser atendido por elas. “Essa modalidade de startup ganhou relevância porque o sistema financeiro brasileiro, concentrado em poucos bancos, não atende adequadamente à demanda”, declara o administrador de empresas Lauro Gonzalez, coordenador do Centro de Estudos em Microfinanças e Inclusão Financeira da Eaesp-FGV. “Um grau elevado de concentração bancária, em geral, não é bom para o mercado de serviços financeiros”, sustenta. “Isso abre espaço para as fintechs, que surgem focadas em atender às necessidades dos consumidores, tanto aqueles que são mal atendidos quanto os que estão excluídos do sistema financeiro tradicional.”

No Brasil, as cinco maiores instituições financeiras – Itaú Unibanco, Banco do Brasil, Bradesco, Caixa e Santander – responderam por 70% do total de crédito oferecido ao mercado em 2018. O lucro desses bancos naquele ano, em plena crise econômica, chegou a R$ 86 bilhões, uma elevação de 16% em relação a 2017, segundo dados divulgados pelo Departamento Intersindical de Estatísticas e Estudos Socioeconômicos (Dieese).