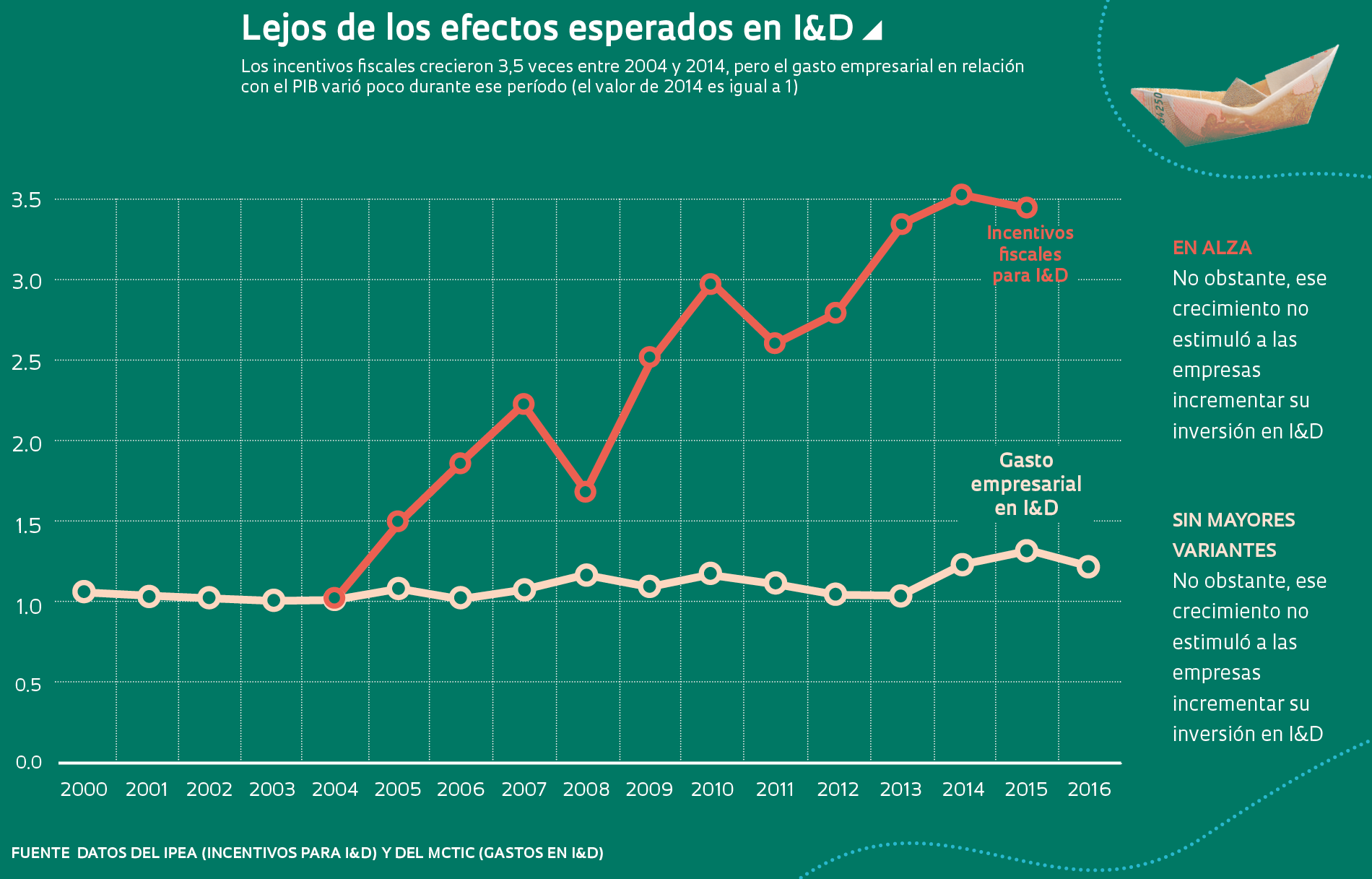

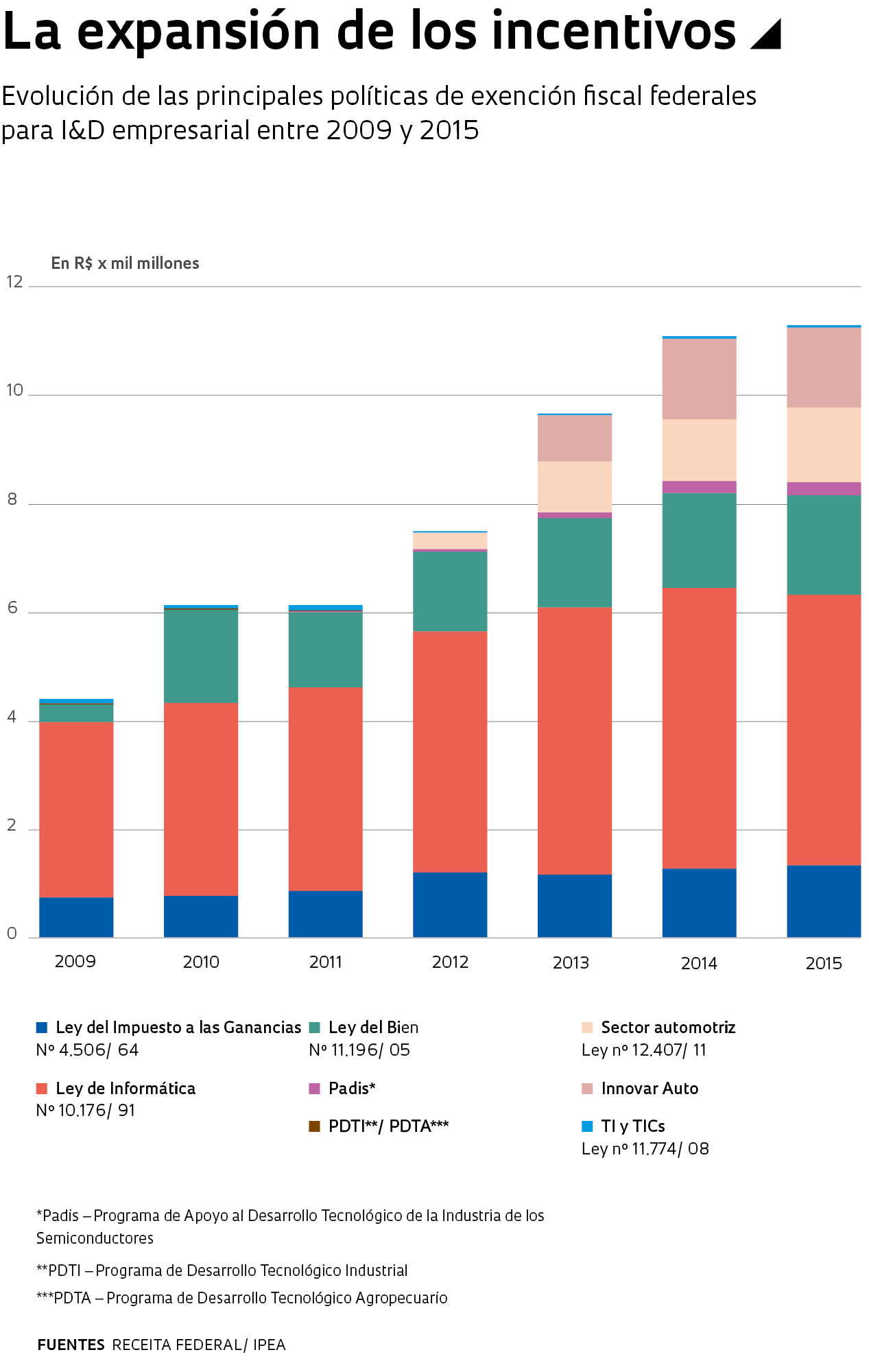

En los últimos años se incrementaron considerablemente las exenciones de impuestos concedidas por el gobierno federal brasileño a las empresas que invierten en investigación y desarrollo (I&D). Esos incentivos fiscales, que en 2008 fueron de aproximadamente 5 mil millones de reales, en 2015 sumaron 11.300 millones de la misma moneda. Así y todo, la ampliación de los mismo no impulsó las inversiones privadas en innovación en los guarismos esperados, tal como lo indica un estudio publicado en el mes de julio por el Instituto de Investigaciones Económicas y Aplicadas (Ipea, en portugués). En lugar de ello, se registró un efecto de sustitución del uso de recursos privados por recursos públicos, explica André Rauen, economista del Ipea y coautor del trabajo. “La exención tributaria no incentivó la inversión de las empresas en I&D más de lo que ya invertían cuando no contaban con ese estímulo público”, dice Rauen.

Lejos de condenar la implementación de exenciones fiscales, el estudio llama la atención sobre la necesidad de hallar un punto de equilibrio en el conjunto de instrumentos empleados por el gobierno para financiar las actividades de innovación en el sector privado. Ese mix de políticas contempla herramientas de ayuda directa a la investigación empresarial, como por ejemplo los subsidios económicos, que permiten la aplicación de recursos públicos no reembolsables, y también de ayuda indirecta, como es el caso de la exención tributaria. Factores tales como la crisis fiscal del país y la adopción de dos iniciativas para el sector automotor –el Decreto Provisorio nº 512, de 2010, y el programa Innovar Auto, de 2012– supusieron un aumento del peso de los incentivos en esa balanza. “Instrumentos tales como la Ley de Informática, la Ley del Bien y el Innovar Auto cumplen un papel preponderante y a esta altura, equivalen en términos de volumen de recursos, a un tercio de la ayuda directa para la investigación empresarial”, explica Glauter Rocha, experto en gestión gubernamental del Ipea y también autor del estudio. Se utilizó un modelo ideado por profesores de la Universidad Harvard, de Estados Unidos, que permitió comparar datos de Brasil con los de otros países cuyas empresas no recurrieron a instrumentos de incentivo fiscal en el período analizado, tales como Alemania, Dinamarca, Nueva Zelanda y Suiza.

“El caso es que pocas empresas destinaron recursos propios para proyectos que implicaban riesgo tecnológico, incluso contando con beneficios fiscales. En lugar de multiplicar las inversiones en I&D, muchas utilizan la exención para mantener investigaciones incrementales con escaso índice de innovación”, dice Rocha. “Otro problema radica en que las empresas están utilizando una porción significativa del incentivo fiscal para financiar actividades más relacionadas con la D del desarrollo que con la I de investigación”, comenta. Esa estrategia no condice con el propósito de las exenciones fiscales, cuyo objetivo es estimular a las empresas para que aumenten la inversión también en investigaciones más avanzadas.

A juicio de los autores del estudio, la Ley del Bien constituye una excepción. “La misma funciona porque interviene en forma horizontal y no vertical, como es el caso de otros incentivos”, dice Rauen. Esa ley pueden utilizarla empresas de diversos segmentos, propiciando el desarrollo de tecnologías transversales, tales como sistemas de visión computarizada, que dependen de la aplicación conjunta del conocimiento de áreas distintas, como por ejemplo la ingeniería de software y la medicina. En tanto, en el caso de las políticas verticales, como son la Ley de Informática y el programa Innovar Auto, el incentivo está dirigido a sectores específicos, tales como el de Tecnologías de la Información y Comunicación (TICs) y el automovilístico, respectivamente. Según André Rauen, el modelo horizontal ha sido la apuesta de muchos países para estimular el surgimiento de innovaciones disruptivas, promoviendo la interacción de diversas empresas y grupos de investigación en áreas tales como inteligencia artificial e internet de las cosas.

El economista Carlos Américo Pacheco, docente de la Universidad de Campinas (Unicamp), sostiene que la Ley de Informática, aun exigiendo una contrapartida a las empresas, fue creada más como una contingencia por la existencia de un régimen tributario específico en la Zona Franca de Manaos que como una ley de incentivo a la I&D propiamente; y sostiene que los incentivos fiscales que tuvieron más efecto, que son los de la Ley del Bien, aún son bajos en el país. “El apoyo a la I&D privados en Brasil parece ser muy razonable en comparación con lo que hacen otros países cuando se toman en cuenta incentivos tales como los de la Ley de Informática y el Innovar Auto. Sin embargo, eso es poco en relación con el PIB cuando se considera lo que realmente importa, que es la Ley del Bien”, dice Pacheco, presidente del directorio del Consejo Técnico Administrativo (CTA) de la FAPESP.

La Ley del Bien fue promulgada en 2005 y simplificó el uso de incentivos fiscales. La misma posibilita una deducción del 20,4% al 27,2% del Impuesto a las Ganancias y de la Contribución Social sobre la Utilidad Neta (CSLL, en portugués) para aquellas empresas que inviertan en I&D e innovación tecnológica. Los datos suministrados por el Ministerio de Ciencia, Tecnología, Innovaciones y Comunicaciones (MCTIC) muestran que la cantidad de empresas beneficiadas creció, pasando de 130 en 2006, a 977 en 2013. El monto de los incentivos fiscales también aumentó: en 2006 fue de 227 millones de reales y en 2015, de 1.800 millones de reales. Un estudio efectuado por la Asociación Nacional de Investigación y Desarrollo de las Empresas Innovadoras (Anpei) estima que la Ley del Bien posibilitó la instalación de más de 15 centros de I&D. Pese a ello, un informe que publicó el Ipea en 2017 reveló que una parte del incremento de los incentivos fiscales promovidos por la ley también se tradujo en la sustitución de gasto privado por gasto público.

Otro problema que apunta el estudio de 2018 del Ipea es la escasez de evaluaciones periódicas de los programas de exención fiscal, que ayudarían a esbozar un panorama más certero de sus impactos. El escollo principal es la dificultad para obtener datos minuciosos al respecto de esas políticas. “La falta de informaciones completas se traduce en análisis con escasos fundamentos, desvirtuando la identificación de fallas y las propuestas de ajustes”, sostiene la economista Solange Maria Corder, docente del Departamento de Política Científica y Tecnológica de la Universidad de Campinas (DPCT-Unicamp). Los montos de las exenciones impositivas de cada empresa, por ejemplo, están protegidos por el secreto fiscal. Ni siquiera el Ipea dispone de acceso a ese nivel de información.

Datos indirectos de la Investigación de Innovación (Pintec) del Instituto Brasileño de Geografía y Estadística (IBGE), por ejemplo, revelaron que pese al aumento de los incentivos fiscales a través del programa Innovar Auto, la inversión interna en I&D en la industria automovilística retrocedió del 1,28% de los ingresos netos de las empresas en 2011, para el 1,1% en 2014. “Aparte de no haber promovido la innovación tecnológica en el sector, el Innovar Auto fue sustituido por una nueva iniciativa sin haber sido debidamente evaluado”, remarca Glauter Rocha. El programa quedó sin efecto en diciembre de 2017 y fue sustituido en octubre de este año por el Ruta 2030, cuyo incentivo fiscal total será superior a 2 mil millones de reales en 2019. En 2017, el monto sumado de las exenciones vinculadas al Innovar Auto fue de 1.200 millones de reales, de acuerdo con datos suministrados por la Secretaría de Ingresos Públicos (Receita Federal en Brasil). El programa consistía en la concesión de crédito presunto (descontado de los impuestos a abonar) del Impuesto sobre los Productos Industrializados (IPI) de hasta un 30% para las empresas del rubro automotriz. Entre sus metas, Innovar Auto contemplaba una deducción del 1% en el IPI si la montadora producía vehículos que consumieran un 15,46% menos de combustible. Si la reducción del consumo fuera de un 18,84%, el descuento previsto llegaba al 2%.

En 2016, el programa quedó en la mira del Tribunal de Cuentas de la Unión (TCU) y se efectuaron investigaciones. Se detectó que faltaban garantías de que las contrapartidas en nuevas inversiones en I&D serían cumplidas por las empresas. “Muchas de ellas pusieron a trabajar a sus departamentos de contabilidad y finanzas para hallar maneras legales de usufructuar los incentivos fiscales sin tener necesariamente que aumentar sus gastos en innovación. En esas cuentas, muchas actividades que en rigor no son de I&D se declararon como tales en el balance de las empresas”, dice Sérgio Salles-Filho, uno de los coordinadores del Laboratorio de Estudios sobre Organización de la Investigación e Innovación (Geopi) de la Unicamp. Un ejemplo de ello, explica Glauter Rocha, del Ipea, es lo que se denomina “tropicalización” de un automóvil, o sea, la adaptación de un modelo extranjero al mercado brasileño, algo que requiere de escaso esfuerzo de innovación. Con la introducción del Innovar Auto, lo que se pretendía era que las empresas invirtieran en ingeniería, tecnología industrial básica, I&D y en la capacitación de proveedores como moneda de cambio de los beneficios fiscales. Pero las tecnologías que se adoptaron llegaron casi en su totalidad provenientes de las matrices en el exterior y se adecuaron a los vehículos fabricados en Brasil.

Para Salles-Filho, hay un hueco importante en el conocimiento sobre los obstáculos para la investigación empresarial en Brasil. “A lo largo de sucesivos gobiernos, se consolidó la idea de que la carga tributaria y el costo del dinero son los mayores limitantes de la inversión en innovación en las empresas. Ambos factores efectivamente podrían ser un escollo para el crecimiento de la inversión, no solo en innovación, sino también en cuanto a expansión y modernización, pero no son las causas principales de los bajos niveles de inversión privados en investigación e innovación en Brasil”, afirma. “El problema radica en que, salvo contadas excepciones, las empresas brasileñas todavía están enfocadas esencialmente en el mercado interno bajo condiciones protegidas, lo que da como resultado una necesidad relativamente baja de esfuerzo de innovación. La salida al mercado externo sería esencial para poner el foco en la innovación en cuanto a las estrategias empresariales”.

Según el investigador de la Unicamp, la Ley de Informática, que se promulgó en 1991, debería reformularse, de manera tal que puedan incorporarse políticas para la internacionalización de las empresas de software y de datos. Un estudio publicado por el economista Paulo Cesar Brigante, de la Universidade Estadual Paulista (Unesp), campus de Araraquara, sugiere que la Ley de Informática presenta baja eficacia para internalizar etapas de producción de mayor valor agregado, que demandarían más inversiones en I&D. “Se supone que este hecho podría ser una de las claves para que los niveles de desembolsos en I&D sean limitados, ya que la menor complejidad que exige la producción interna tal vez implique proyectos cuyos gastos no requieran montos tan elevados”, escribió Brigante.

Según el Ipea, para 2019 se espera que el volumen de exenciones fiscales para I&D empresarial llegue a 17 mil millones de reales. Se trata de una tendencia a nivel mundial, dice Glauter Rocha: “Los incentivos ganaron espacio en el conjunto de políticas de innovación en un contexto de bajo crecimiento económico y de restricción fiscal”. Él explica que la ventaja principal radica en que no hay necesidad de un desembolso inmediato de recursos para proyectos de I&D, prescindiendo de inversiones públicas a corto plazo. En 2017, 30 de los 35 países miembros de la Organización para la Cooperación y el Desarrollo Económico (OCDE), 21 de las 28 naciones que conforman la Unión Europea y otras varias grandes economías, entre las que figuran China y Rusia, favorecieron mecanismos fiscales para impulsar proyectos de I&D.

Uno de los países que más apostaron a ese modelo es Francia, donde los incentivos fiscales representaron el 71% de las herramientas utilizadas por el gobierno para financiar la innovación en el sector privado (en Brasil, esa proporción es de un 27%). Con todo, un estudio publicado en 2016 en la revista Research Policy reportó efectos negativos, tales como la sustitución de recursos privados por públicos en las empresas francesas con menos de 100 empleados o las que presentan escaso nivel de innovación. En Argentina, donde los incentivos también crecieron, ese modelo ha sido provechoso para la industria de bienes de capital y no tanto para las empresas propiamente de innovación tecnológica, según consta en un trabajo que salió publicado en 2016. En 2017, el Fondo Monetario Internacional y la OCDE sugirieron a los gobiernos la concesión de incentivos fiscales para impulsar la investigación en empresas. “La mayoría de los países líderes en tecnología recurre a incentivos fiscales como una herramienta importante para promover I&D e innovación en el sector privado. Brasil también seguirá apostando a ese modelo, pero de una manera más responsable”, dice Rocha.

Artículos científicos

ROCHA, G. et al. Mais desoneração, mais inovação? Uma avaliação da recente estratégia brasileira de intensificação dos incentivos fiscais a pesquisa e desenvolvimento. Texto para discussão/ Instituto de Pesquisa Econômica Aplicada – Brasilia. jul. 2018

MARINO, M. et al. Additionality or crowding-out? An overall evaluation of public R&D subsidy on private R&D expenditure. Research Policy. v. 45. 2016.

CRESPI, G. et al. The effectiveness of tax incentives for R&D+I in developing countries: The case of Argentina. Research Policy. v. 45. 2016.