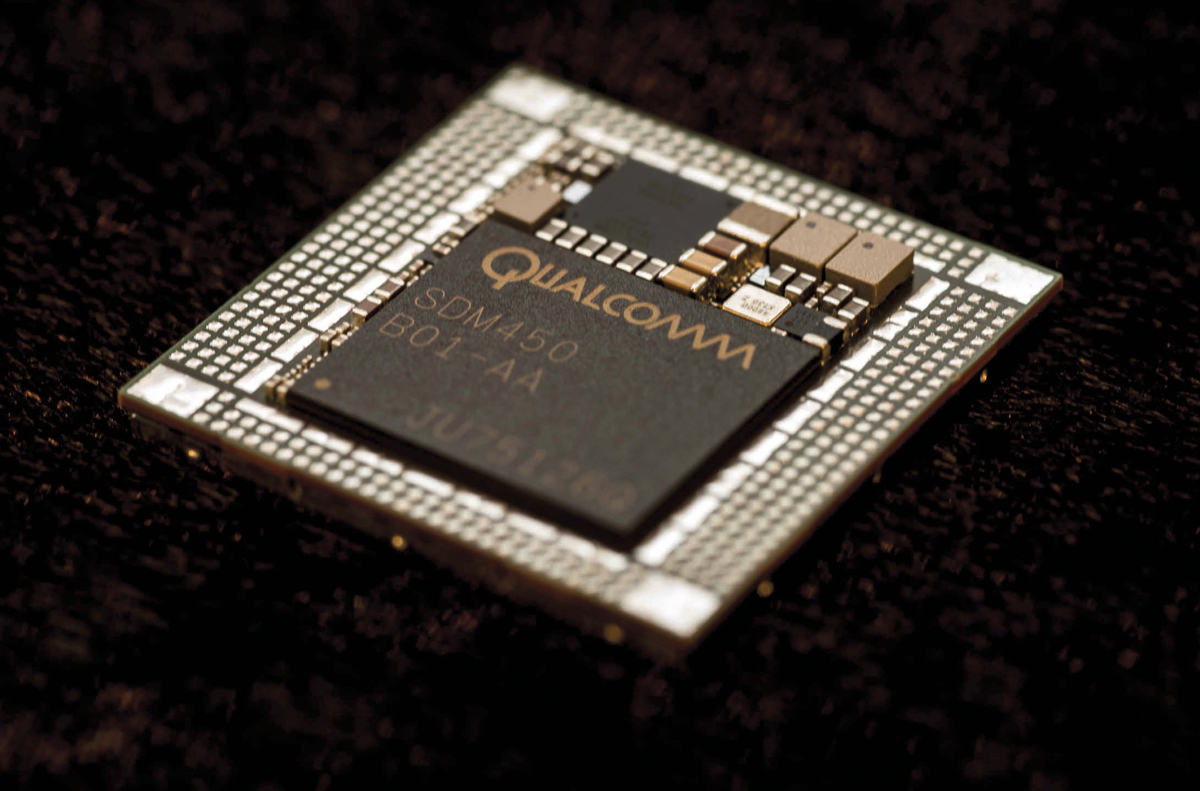

Dentro de dos años, si todo sale como está planificado, Brasil empezará a producir módulos de semiconductores de última generación para equipar teléfonos inteligentes y aparatos electrónicos de la llamada Internet de las Cosas (IoT). La estadounidense Qualcomm, que ocupa el quinto lugar entre las mayores empresas de semiconductores del planeta, anunció en febrero la intención de construir en la región de Campinas, en el interior del estado de São Paulo, una planta para la producción de una nueva tecnología denominada QSiP (las siglas de Qualcomm System in a Package). La compañía creó el componente, que constituye una novedad en el mercado global, y lo producirá asociada a la fábrica taiwanesa de semiconductores USI, subsidiaria de ASE Group, que es una de las mayores ensambladoras de chips do mundo.

“Decidimos traer al país un chipset [el conjunto de chips] que todavía no existe en el mundo, en lugar de instalar una fábrica para producir circuito integrados como los que ya se producen en Asia”, destaca Rafael Steinhauser, presidente de Qualcomm para América Latina. “Brasil será uno de los primeros países en ofrecer esa tecnología”. El nuevo dispositivo de Qualcomm es un módulo compuesto de alrededor de 400 elementos, entre ellos memoria, procesador, dispositivos de conectividad y sistemas de comunicación. “Las principales ventajas del QSiP son la simplificación del proyecto de teléfonos inteligentes, la rapidez en el proceso de lanzamiento de nuevos productos y el ahorro de espacio [en los celulares], abriendo la posibilidad de fabricación de aparatos más delgados, de tan solo 6 milímetros, y el uso de baterías más grandes”, explica Steinhauser.

En una visita a la Universidad de Campinas (Unicamp) el mes pasado para participar de la clase inaugural de la Facultad de Ingeniería Eléctrica y de Computación (Feec), donde se graduó, el presidente global de Qualcomm, el brasileño Cristiano Amon, anunció que la compañía será la aliada tecnológica del negocio y USI quedará a cargo del ensamblado y de la gestión de la fábrica. La decisión de dónde se situará la fábrica se tomará este mismo año y, aun antes de la instalación de la línea de ensamblado, la planta ya empezará a desarrollar algunas actividades, como la prueba de componentes fabricados en otras unidades de USI. “Queremos que los primeros teléfonos inteligentes con esa tecnología estén en el mercado antes de fin de año”, informó Amon. Para ello, los módulos QSiP tendrán que importarse inicialmente de China.

Eduardo Cesar

Prototipo del módulo que se producirá en el país por Qualcomm y USIEduardo CesarLa creación de la joint venture generará alrededor de 800 empleos, la mayoría de ellos calificados, y demandará inversiones de 200 millones de dólares (660 millones de reales) en cinco años. Para instalarse en el país, las empresas cuentan con una reducción del Impuesto sobre la Circulación de Mercaderías (ICMS) e incentivos fiscales vinculados al Proceso Productivo Básico (PPB), un programa federal que concede beneficios a compañías que implantan en el país parte de su línea de fabricación.

El anuncio de la nueva fábrica entusiasmó al sector brasileño de microelectrónica. Desde hace ya algunas décadas que Brasil intenta, infructuosamente, volverse competitivo en el mercado global de semiconductores. “Sin lugar a dudas, esa industria está muy atrasada en el país. El sector se extinguió en la década de 1990, con el fin de la reserva de mercado de informática decretada durante el gobierno de Collor de Mello y, a pesar de ser todavía muy incipiente, pasa actualmente por su mejor momento, ya sea en términos de facturación, número de empresas o tecnologías disponibles”, señala el ingeniero electrónico Rogério Nunes, presidente de la Asociación Brasileña de la Industria de Semiconductores (Abisemi). “Veo con muy buenos ojos la llegada de la joint venture entre Qualcomm y USI. Es interesante que produzca localmente un artículo innovador desde el punto de vista global”.

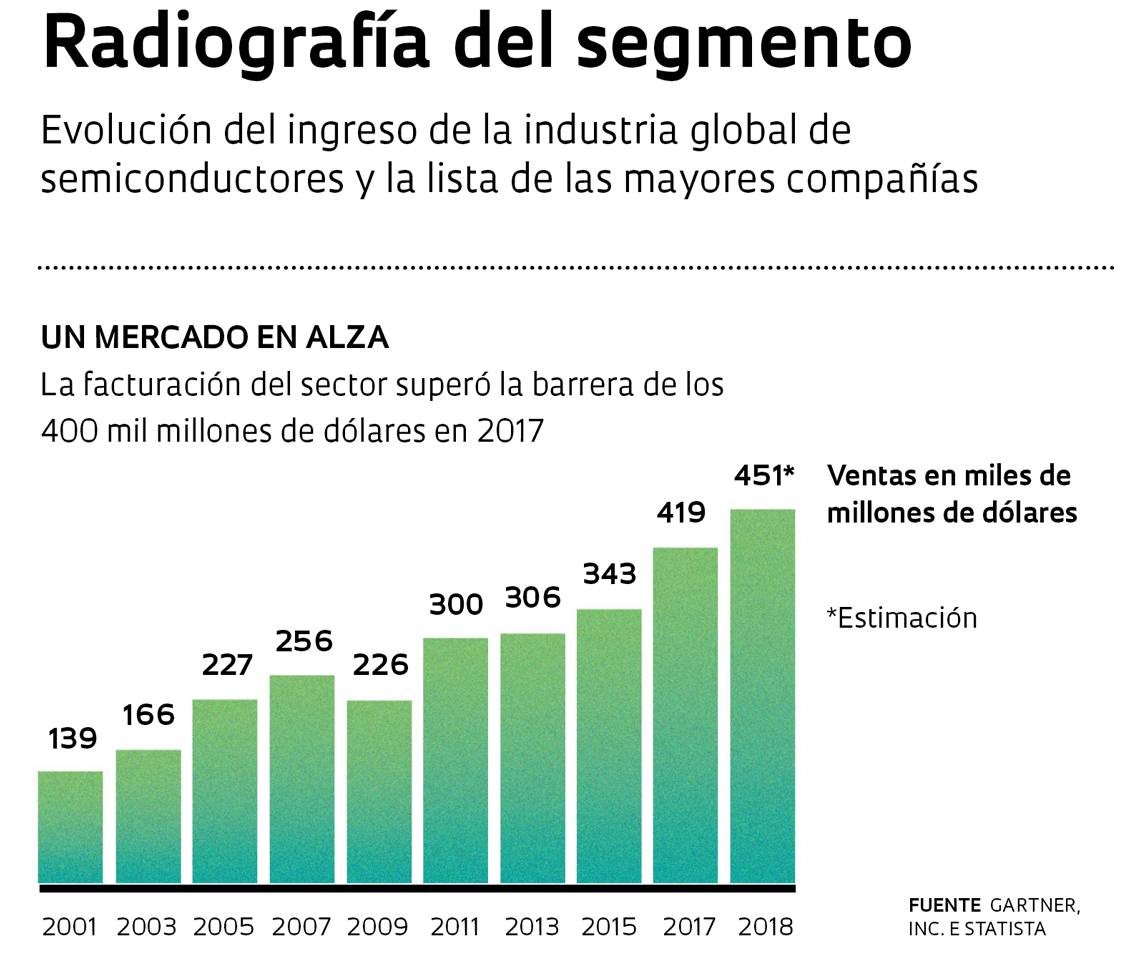

Para Nunes, Brasil necesita participar en forma más intensa de la cadena productiva de la industria de semiconductores, que obtuvo un ingreso mundial de 419 mil millones el año pasado. Abisemi estima que sus 11 asociados –cuatro de ellos dedicados al diseño de chips y siete, al ensamblado de circuitos integrados– facturan alrededor de 1.500 millones de dólares anualmente, lo que representa tan solo el 0,36% de la facturación global. “Es muy poco. Como el mercado brasileño de tecnología de la información [TI] representa aproximadamente 3,5% del monto global, en teoría tenemos espacio para aumentar en 10 veces la facturación del sector de semiconductores solo considerando el mercado local”, sostiene Nunes.

Nabor Goulart/ Agencia Freelancer

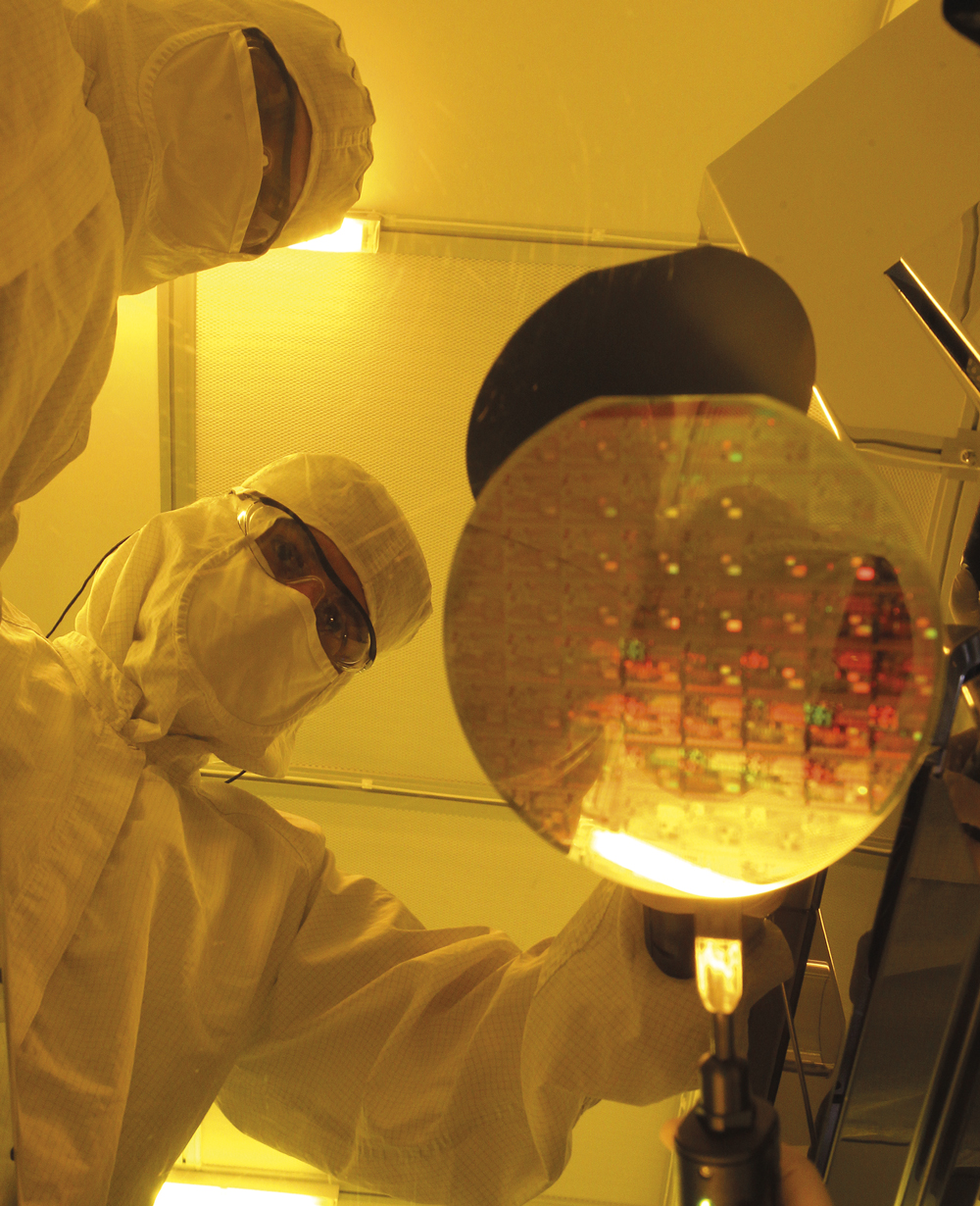

Técnicos de Ceitec durante pasantías de fabricación de chipsNabor Goulart/ Agencia FreelancerDéficit comercial

La escasa inserción brasileña en este segmento, según los expertos, tiene un costo elevado. El país importa anualmente cerca de 3.600 millones en semiconductores y en 2017 tuvo un saldo negativo de 23.800 millones de dólares en la balanza comercial del sector eléctrico y electrónico. “Además de generar un gran déficit para el país, la falta de un polo industrial fuerte de semiconductores deja a Brasil tecnológicamente vulnerable”, opina el físico Luís Fernandez Lopez, coordinador de la red ANSP (Academic Network at São Paulo), responsable del acceso de las instituciones paulistas de educación e investigación a internet. “La industria de TI es una de las que más crecen en el mundo, y el chip es su elemento básico. Es fundamental que sepamos proyectar, construir y fabricar circuitos integrados”.

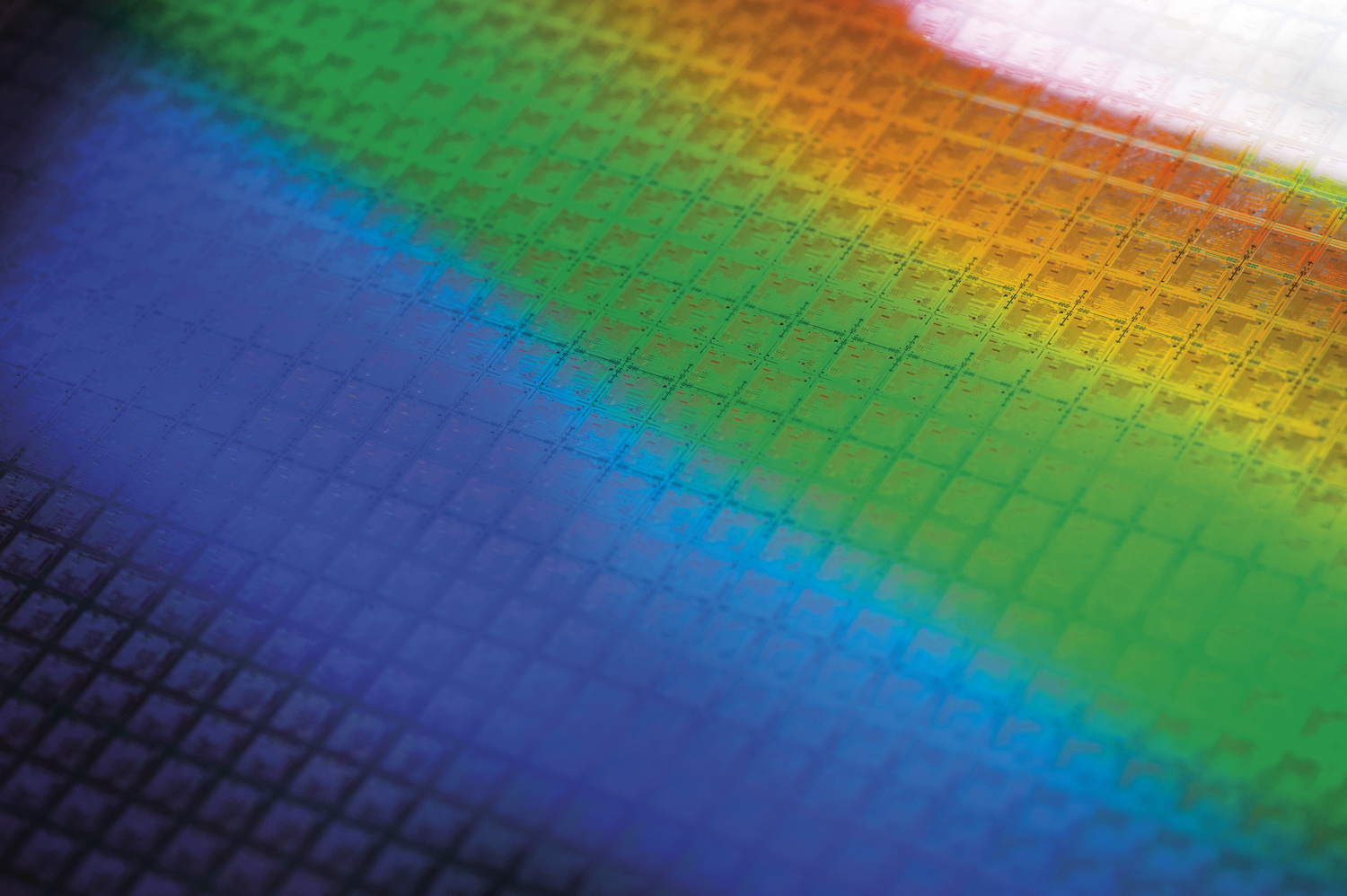

La cadena productiva del sector de semiconductores está compuesta de tres eslabones. El proyecto del esquema eléctrico y el diseño de los circuitos impresos en los chips los hacen las design houses. La manufactura del wafer –el disco ultrafino de silicio, de hasta 300 milímetros (mm) de diámetro y con alto grado de pureza, que da origen al chip– cabe a industrias conocidas globalmente como foundries (del término fundición, en inglés). Por su parte, el ensamblado final del producto, que incluye el encapsulamiento (la protección física del chip para asegurar una conexión segura entre este y las placas del circuito impreso) y la realización de pruebas, lo ejecutan las empresas de packaging; la unidad de Qualcomm se encuadra en esta categoría (vea la infografía).

“Un estudio internacional contratado por el BNDES [el Banco Nacional de Desarrollo Económico y Social] a principios de los años 2000 reveló la importancia de que Brasil forme parte de la cadena de semiconductores para buscar densificación tecnológica y empleos de calidad”, informa Maurício Neves, superintendente del Área de Planificación del BNDES. “El diagnóstico dejó claro que era necesario apoyar inversiones en todos los eslabones del ecosistema, o sea, en design houses, en el encapsulamiento [o packaging] y en foundries. Fue lo que hizo el banco.” Neves destaca que ningún país del mundo ha logrado desarrollar su industria de semiconductores sin la presencia y el apoyo a largo plazo del gobierno.

Léo Ramos Chaves

Etapa final de la producción de circuito integrado en el laboratorio del Instituto de Investigaciones EldoradoLéo Ramos ChavesLos esfuerzos del BNDES surtieron resultado, según el ingeniero electricista Jacobus Swart, profesor de Feec-Unicamp. “Brasil está bien en términos de design houses y empresas de encapsulamiento, pero estamos lejos de tener una foundry capaz de producir wafers. Las dos empresas creadas en los últimos años en el país con ese objetivo, la estatal Ceitec y la privada Unitec, enfrentan dificultades”, cuenta Swart. “Esas compañías ya recibieron mucho dinero del BNDES y de la Finep [Financiadora de Estudios y Proyectos], en forma de participación o préstamo, pero todavía no despegaron en lo se refiere a la producción de wafers.”

El gobierno federal creó la empresa Ceitec en 2008 con el objetivo de que fuera la primera fábrica brasileña de circuitos integrados (lea en Pesquisa FAPESP, edición nº 137). Diez años después, ese objetivo todavía no se ha alcanzado. “En general, el proyecto de nuevos chips se hace en Brasil, la fabricación del wafer se realiza en el exterior y el final de la producción ocurre en Ceitec, además del encapsulamiento, en ciertos casos”, aclara el ingeniero mecánico Paulo de Tarso Mendes Luna, presidente de la empresa.

Situada en Porto Alegre, la fábrica domina la producción de chips de 600 nanómetros (nm), clasificados por el mercado como de baja densidad. “Para chips más pequeños, una parte del proceso se ejecuta fuera de Brasil”, informa Luna. Los módulos que Qualcomm pretende producir en el país son de alta densidad. “La densidad del chip está relacionada a su miniaturización. Cuanto menor es, mayor será la cantidad de transistores y más amplia su funcionalidad. Computadoras y teléfonos celulares utilizan normalmente chips de alta densidad”, explica Stwart, de Unicamp. No obstante, destaca que hay mercado en Brasil para circuitos integrados menos complejos, como los fabricados por Ceitec. “Es posible crear tecnologías más sencillas, menos costosas, con ese nivel de miniaturización. Pocas empresas en el mundo fabrican semiconductores de alta densidad”.

Con capacidad para producir cerca de 20 millones de chips al mes, Ceitec tiene en su cartera siete circuitos integrados dirigidos a la identificación de animales, personas y vehículos, gestión de existencias, control de activos, entre otros. El gobierno destinó alrededor de 800 millones de reales a ese negocio. “Es un valor inferior al que se invierte para instalar una industria de ese segmento, que remonta a más de mil millones de dólares, sostiene Luna. La empresa acumula una pérdida de 40 millones de reales, pero espera volverse lucrativa en 2021. “La industria de semiconductores tarda, en general, entre 10 y 15 años para alcanzar su punto de equilibrio”.

Con capacidad para producir cerca de 20 millones de chips al mes, Ceitec tiene en su cartera siete circuitos integrados dirigidos a la identificación de animales, personas y vehículos, gestión de existencias, control de activos, entre otros. El gobierno destinó alrededor de 800 millones de reales a ese negocio. “Es un valor inferior al que se invierte para instalar una industria de ese segmento, que remonta a más de mil millones de dólares, sostiene Luna. La empresa acumula una pérdida de 40 millones de reales, pero espera volverse lucrativa en 2021. “La industria de semiconductores tarda, en general, entre 10 y 15 años para alcanzar su punto de equilibrio”.

Fábrica de wafers

Otro proyecto ambicioso del área que todavía no ha despegado es Unitec Semiconductores. Con sede en Ribeirão das Neves, en los alrededores de la ciudad de Belo Horizonte, la empresa, creada en 2012, formaba parte del conglomerado del empresario Eike Batista y nació como Six Semiconductores. En 2014, cuando los negocios de Batista entraron en crisis, su parte en el emprendimiento (el 33%) se le vendió al grupo argentino Corporación América, que controla los aeropuertos de Brasilia y Natal.

“Unitec fue proyectada para actuar en todo el proceso productivo de chips, desde el proyecto hasta su aplicación en soluciones inteligentes. Hoy en día operamos a través de las etapas de diseño y encapsulamiento”, remarca Frederico Blumenschein, presidente de la empresa. La operación parcial ocurre porque la fábrica todavía no está concluida, pese a que ya recibió inversiones que rondan los 1.000 millones de reales, de los cuales 245 millones son provenientes del BNDES, dueño del 33% del negocio. Unitec tiene expectativas de obtener nuevas inversiones para la conclusión de su planta fabril.

Cuando esté totalmente en operación, Unitec podrá fabricar hasta 130 mil wafers al año, y cada placa da origen a miles de chips. Se especializará en la producción de circuitos integrados de 90 nm y 130 nm con tecnología CMOS (Complementary Metal Oxide Semiconductor), con licencia de IBM Corporation, multinacional del área de TI que detenta el 18,8% de las acciones de la empresa.

Cuando esté totalmente en operación, Unitec podrá fabricar hasta 130 mil wafers al año, y cada placa da origen a miles de chips. Se especializará en la producción de circuitos integrados de 90 nm y 130 nm con tecnología CMOS (Complementary Metal Oxide Semiconductor), con licencia de IBM Corporation, multinacional del área de TI que detenta el 18,8% de las acciones de la empresa.

“La tecnología CMOS constituye la base de los circuitos digitales modernos, y se la utiliza más comúnmente en microprocesadores, memorias y bloques de comunicación por radiofrecuencia”, explica el presidente de Unitec. La compañía ya tiene dos proyectos de chips, uno destinado al rastreo logístico y el otro a la iluminación pública. “Los prototipos tuvieron éxito en la etapa de pruebas. En un primer momento, se podrán producir con el apoyo de socios. En cuanto esté concluida la fábrica, se producirán en Ribeirão das Neves”.

Según Ricardo Rivera, jefe del Departamento de Industrias de Tecnología de Información y Comunicación (TIC) del BNDES, Unitec no se concibió para ser una foundry pura en los moldes de las tradicionales existentes en Asia, que producen chips en gran escala para el mercado de computadoras y teléfonos inteligentes. “Unitec es un modelo híbrido, una fabless con capacidad fabril. Desde el punto de vista del posicionamiento de mercado, para que tenga éxito es muy importante que presente capacidad de diseño para desarrollar chips que atiendan a distintos segmentos, que pueden ir de IoT a la industria automotriz y el área de la salud”, declara. Al mismo tiempo, tal como sostiene Rivera, toda vez que trabaja con una tecnología de procesos que no es de última generación, hace falta tener una canasta de productos que no sea exclusivamente de bajo valor agregado. Fabless son empresas que proyectan chips, les ponen su marca y administran todo el negocio, pero la fabricación la hacen con terceros, puesto que no cuentan con unidad fabril. Ese es el modelo en el que Qualcomm usualmente se encaja.

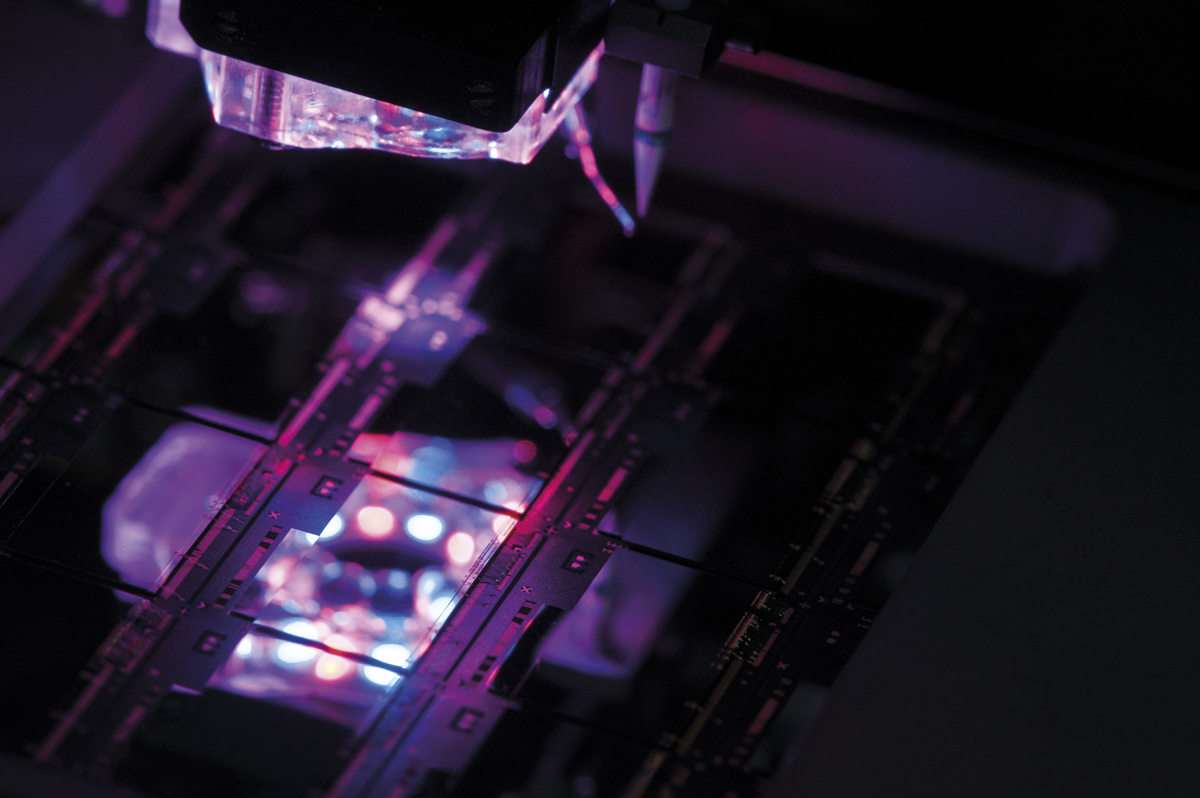

Aunque está lejos de poseer una foundry totalmente operacional, Brasil ya cuenta con una red formada por design houses y empresas de encapsulamiento, en diferentes grados de maduración. En el primer grupo, uno de los destacados es el Instituto de Investigaciones Eldorado, de Campinas, organización sin fines económicos que es referencia en investigación y desarrollo en el área de TI. “Nos especializamos en proyectos de punta de circuitos integrados. Para ello, contamos con 60 proyectistas, la mayoría formada por el programa CI Brasil”, cuenta el ingeniero electricista José Eduardo Bertuzzo, gerente ejecutivo del área de Tecnología de Eldorado.

Aunque está lejos de poseer una foundry totalmente operacional, Brasil ya cuenta con una red formada por design houses y empresas de encapsulamiento, en diferentes grados de maduración. En el primer grupo, uno de los destacados es el Instituto de Investigaciones Eldorado, de Campinas, organización sin fines económicos que es referencia en investigación y desarrollo en el área de TI. “Nos especializamos en proyectos de punta de circuitos integrados. Para ello, contamos con 60 proyectistas, la mayoría formada por el programa CI Brasil”, cuenta el ingeniero electricista José Eduardo Bertuzzo, gerente ejecutivo del área de Tecnología de Eldorado.

CI Brasil fue una iniciativa implementada en 2005 por el gobierno federal junto con empresas y la academia con el objetivo de crear un ecosistema en microelectrónica capaz de insertar al país en el escenario mundial de semiconductores. Uno de sus ejes era expandir la formación de expertos en diseño de chips. “El programa formó a más de 800 proyectistas y dio origen a aproximadamente dos docenas de design houses”, declara Bertuzzo. “El proyecto de circuitos integrados es un área en la que podemos destacarnos, pues tenemos proyectistas talentosos en Brasil.”

Un laboratorio de punta

A fines de 2017, Eldorado inauguró un laboratorio para el prototipado de chips resultado de un convenio de cooperación tecnológica con Smart Modular Technologies, de la localidad de Atibaia (estado de São Paulo), una de las principales compañías de encapsulamiento del país, especializada en la producción de memorias para computadoras y celulares. Dotado de salas limpias (ambiente superfiltrado con cantidad mínima de partículas por metro cúbico) como las utilizadas para la manufactura y pruebas de chips, la unidad se está utilizando para el desarrollo de nuevas tecnologías en semiconductores y capacitación de recursos humanos.

Eduardo Rocha/ RR Foto

Un empleado de Unitec trabaja en el encapsulamiento de etiquetas de identificación por radiofrecuenciaEduardo Rocha/ RR FotoLa instalación del laboratorio integra el Programa de Apoyo al Desarrollo Tecnológico de la Industria de Semiconductores (Padis), otra iniciativa del gobierno federal para incentivar la industria nacional de chips. Con sede en Newark, en Estados Unidos, Smart posee unidades en ocho países. La fábrica brasileña es la única que ejecuta las etapas de corte, encapsulamiento y prueba de circuitos integrados, con tecnología nacional. Su principal producto es un chip avanzado de memoria para teléfonos inteligentes llamado EMCP (Embeded Multimedia Chip Package).

El Complejo Tecnosinos, localizado dentro de la Universidad de Vale do Rio dos Sinos (Unisinos), a 35 kilómetros de Porto Alegre, es la sede de otra empresa dedicada al encapsulamiento y prueba de circuitos integrados. Joint Venture formada por la brasileña Parit Participações y la surcoreana Hana Micron, HT Micron se creó en 2009 con apoyo del gobierno brasileño (vía BNDES y Finep) para ser una de las grandes del sector. En 2014, inauguró su fábrica con expectativa de producción de 360 millones de chips al año, a partir de dos o tres años. Hasta ahora eso no se ha concretado.

De acuerdo con el sitio web de la empresa, que no contestó a los pedidos de entrevista del reportero, “ya se han invertido 110 millones en el emprendimiento, estando previstos 260 millones de reales a lo largo de los próximos años”. En el inicio de 2017, como resultado de las dificultades operativas que HT Micron venían enfrentando, el ingeniero eléctrico Ricardo Felizzola, que había comandado la empresa durante seis años, fue sustituido en la presidencia por el surcoreano Chris Ryu, aun hoy en día al frente del negocio.

El programa CI Brasil formó a más de 800 proyectistas de chips y dio origen a design houses

Para Luís Fernandes Lopez, de la Red ANSP, los percances sufridos durante los últimos años por la mayoría de los proyectos en el área de semiconductores desarrollados en el país se deben, en buena medida, a la falta de una política de Estado. “A una industria de semiconductores, que es una industria de base, le lleva años establecerse. Sin una política industrial coordinada que apoye ese ciclo de maduración, con el compromiso de desembolsos a mediano y largo plazo y el establecimiento de metas por parte de las empresas, es muy difícil desarrollar esa industria”, afirma Lopez. “Sin ello, estaremos siempre patinando en un sector tan vital como es el de los semiconductores.”

Republicar