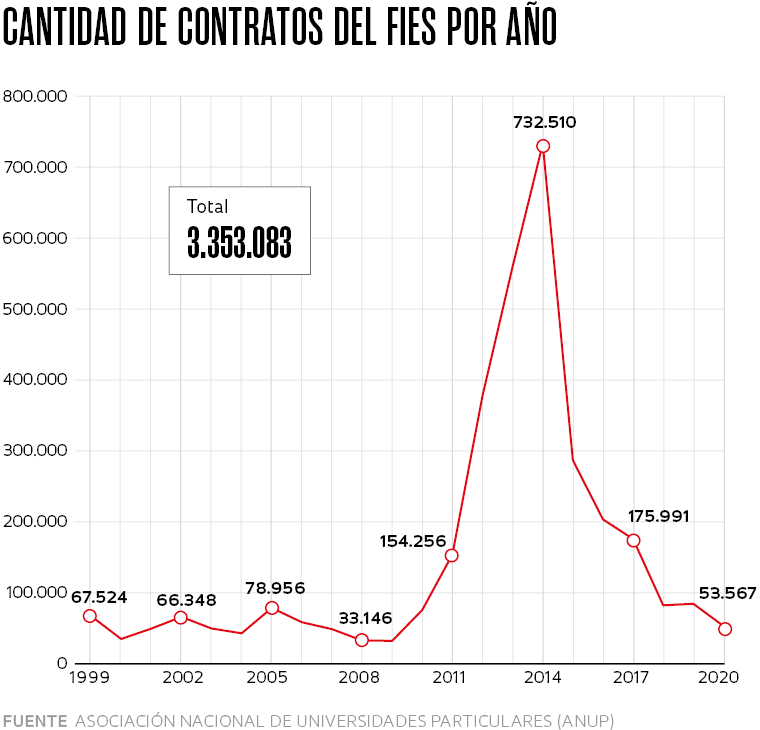

El Fondo de Financiación Estudiantil, más conocido como Fies, establecido para financiar la educación superior en instituciones de educación privada, ha sido desde su creación, en 1999, uno de los principales medios para posibilitar el acceso a la universidad en Brasil. Con más de 3,3 millones de alumnos beneficiarios de todas las regiones del país, el programa alcanzó a mediados de este año una marca inédita en su historia: más de 1 millón de morosos, con cuotas impagas que ya acumulan, como mínimo, 90 días de atraso.

Al concluir la carrera de tecnología en gestión de recursos humanos en el Centro Universitário Curitiba (UniCuritiba), en 2014, Bruna Silva, natural de Rio Grande do Sul, de 30 años, entró al período de gracia contractual de 18 meses para el pago de la primera cuota, según las normas vigentes del programa. Al año siguiente, cuando comenzaron a llegar las boletas mensuales por valor de 250 reales, todavía no había conseguido un trabajo en su profesión que le permitiera pagarlas, situación que aún se mantiene. El monto de la deuda se ha ido acumulando y actualmente suma 5.000 reales. “Lo que me angustia es la incertidumbre al respecto de la apertura de las renegociaciones y el riesgo de que la deuda se salga de control, ya que crece mes a mes. Además, mi hermana, que fue la garante del contrato, tiene comprometido su nombre”, dice Silva, quien ha pensado en tomar un préstamo para intentar abonar el saldo adeudado. “Estoy frustrada porque no he podido conseguir ni siquiera una pasantía en el campo en el que me formé”, añade.

Jenilson Lima, del estado de Ceará y con 29 años, recibió en julio de este año la primera boleta a cuenta de la financiación que le permitió graduarse en la carrera de administración de empresas en el Centro Universitário Estácio do Ceará, a finales de 2019. Al no tener cómo pagar las facturas mensuales de 470 reales, se presentó en el mes de septiembre en la agencia de la Caixa Econômica Federal, donde tenía firmado el contrato, para renegociar el monto de las cuotas. “Me informaron que debo revisar el sitio web del programa y aguardar la apertura de las renegociaciones”, dice Lima, quien también ha constado que su nombre ha sido incluido en el registro de morosos. “Conseguí empleo en una inmobiliaria aquí en mi ciudad, pero además del Fies también debo pagar el alquiler y otros gastos del hogar”, relata.

En la actualidad, pueden solicitar financiación al Fies los estudiantes que hayan obtenido al menos 450 puntos en el Examen Nacional de la Enseñanza Media (Enem) y no hayan llegado a cero en la nota de la redacción. Otro requisito previo importante está relacionado con los ingresos familiares del solicitante, que no puede superar el valor de tres salarios mínimos. Las convocatorias, que se publican en forma semestral, orientan a los interesados en cursar una carrera superior a registrarse en la página web del Fies e indicar tres opciones de carreras en las instituciones que participan del programa. Las facultades deben cumplir con las exigencias de evaluación establecidas por el Ministerio de Educación (MEC) para el Fondo Nacional de Desarrollo de la Educación (FNDE), el organismo responsable de la ejecución de las políticas en esta área.

En 1992, tras la publicación de la Ley nº 8.436, se institucionalizó el Programa de Crédito Educativo (Creduc). El Creduc se canceló en 1999, al crearse el Fies merced a una disposición provisoria, y sus activos se incorporaron al patrimonio del nuevo fondo. En 2001, el Fies quedó legalizado oficialmente mediante la sanción de la Ley nº 10.260. En 2014, se registró el año más expresivo en cuanto al número de contratos firmados, cuando más de 730.000 individuos adhirieron al programa. En el año anterior las nuevas financiaciones habían sido 559.891. “El aumento de la morosidad que notamos actualmente está relacionado con la gran cantidad de contratos firmados en esos dos años, cuyas facturas se están cobrando en este mismo momento”, explica el experto en administración pública Flávio Carlos Pereira, quien trabajo como coordinador general de soporte operativo para la financiación estudiantil del MEC entre 2012 y 2020, y ahora es asesor de la Asociación Nacional de Universidades Particulares (Anup).

Camilo MartinsPara aquellos que adhirieron al programa hasta 2017, como son los casos de Silva y Lima, las reglas determinan un plazo de gracia de tres meses contados a partir de la finalización de la carrera, es decir, el comienzo del pago de la deuda coincidiría con el ingreso o reubicación en el mercado laboral, preferentemente en el campo en el que se ha obtenido el diploma. Asimismo, el plazo máximo para saldar la deuda es tres veces la duración de la carrera: quien cursó una carrera de cuatro años de duración, por ejemplo, tendrá hasta 12 años de plazo para saldar el préstamo. “En este formato antiguo del programa, no cuenta si la persona tiene o no empleo: debe pagar”, añade Pereira.

Camilo MartinsPara aquellos que adhirieron al programa hasta 2017, como son los casos de Silva y Lima, las reglas determinan un plazo de gracia de tres meses contados a partir de la finalización de la carrera, es decir, el comienzo del pago de la deuda coincidiría con el ingreso o reubicación en el mercado laboral, preferentemente en el campo en el que se ha obtenido el diploma. Asimismo, el plazo máximo para saldar la deuda es tres veces la duración de la carrera: quien cursó una carrera de cuatro años de duración, por ejemplo, tendrá hasta 12 años de plazo para saldar el préstamo. “En este formato antiguo del programa, no cuenta si la persona tiene o no empleo: debe pagar”, añade Pereira.

Con la profundización de la crisis económica, el sueño de finalizar una carrera se ha convertido en una pesadilla para miles de diplomados. Tal como ocurre en cualquier contrato de financiación, el retraso en el pago de las cuotas le acarrea restricciones crediticias no solo a quien contrajo la deuda, sino también a su garante.

Según la Anup, la tasa de interés que utiliza el programa, que antes era fija, dejó de ser subsidiada por el gobierno y empezó a fluctuar de acuerdo con la inflación. En 2015, por ejemplo, el ajuste fue de un 3,4 % anual. En 2017 ese porcentaje llegó al 6,5 %. En 2018, el saldo deudor comenzó a regirse por el la variación del Índice Nacional de Precios al Consumidor Amplio (IPCA), que puede alcanzar el 10 %. “En una coyuntura de crisis, en que el escenario del desempleo es amplio y las perspectivas son poco optimistas, muchos alumnos abandonan su carrera por temor a contraer deudas aún mayores”, dice Pereira. Quienes deciden dejar la facultad a mitad de camino siguen teniendo que pagar la deuda acumulada hasta la notificación de la baja.

En 2018 se reformuló la financiación, en un intento por contener el crecimiento de la morosidad. El programa, conocido como Nuevo Fies, dejó sin efecto el período de gracia tras la finalización de la carrera, vigente hasta 2017, y comenzó a vincular los pagos con los ingresos inmediatos de los contratantes. En este caso, ni bien recibidos, los graduados deben comenzar a saldar su deuda de acuerdo con un porcentaje que varía entre el 8 % y el 12 % de su sueldo. Si se pierde el empleo, el profesional puede dejar de pagar por el tiempo que fuera necesario, pagando una cuota de 50 reales por los servicios prestados por el agente financiero. El contratante también se hace responsable del pago mensual de un seguro de caución de 5 reales, antes a cargo del propio programa, que garantiza el pago de las prestaciones o la anulación de la deuda en caso de fallecimiento.

A diferencia de la versión anterior, en la que el alumno podía optar por rangos de financiación del 50 %, 75 % y 100 %, con el Nuevo Fies resulta casi imposible obtener una ayuda integral. Desde que ingresa a la facultad, le cabe al alumno cargar con una parte del costo mensual. Los cálculos del porcentaje de ese aporte toman en cuenta informaciones referentes a la calificación de la carrera en el Sistema Nacional de Evaluación de la Enseñanza Superior (Sinaes), el valor de la cuota mensual y los ingresos familiares. El análisis, que se realiza por medio de algoritmos, determina el porcentaje de ayuda aprobado para cada solicitante. En 2014, la financiación máxima de cada contrato rondaba el 94 %, y en 2020 descendió al 76,4 %, según informa la Anup. La situación se torna más compleja en las carreras más caras, como la de medicina, por ejemplo, cuyo costo mensual puede llegar a ser de 10.000 reales. En este caso, un estudiante cuya familia dispone de ingresos mensuales de hasta tres salarios mínimos, deberá hacerse cargo de un pago mensual de 3.000 reales, algo inviable para la mayoría de los jóvenes”, analiza Pereira.

Una de las formas indicadas para reducir la cantidad de deudores del Fies es la migración de los contratos en mora de la versión antigua, pactados antes de 2018, al nuevo formato, que vincula el pago con los ingresos del contratante. “Esto ya está previsto en la Ley nº 13.530 de 2017, que describe la posibilidad de transferencia voluntaria de los contratos al Nuevo Fies, una vez aprobada por el comité gestor del programa”, explica el asesor de la Anup. “No quedan dudas que habrá muchos que soliciten la readecuación de los contratos a esta modalidad, con la expectativa de borrar sus nombres de la lista de morosos de los servicios de protección del crédito”. La ley, sin embargo, no contempla que la renegociación de las normas incida automáticamente sobre el saldo deudor del contrato antiguo, que mantiene a los deudores en la misma condición de mora.

Desde la puesta en marcha del programa, la oportunidad de renegociar las deudas solía ofrecerse al menos una vez al año, aunque sin fechas puntuales. En 2019, por ejemplo, existió la posibilidad de refinanciación, pero sin quita de intereses y multas. Con todo, en 2020, la Ley nº 14.024 suspendió temporalmente las obligaciones financieras de los estudiantes beneficiarios del fondo, amparándose en la realidad afrontada por el país como consecuencia de la pandemia de covid-19. Hasta el cierre de esta edición, la Cámara de Diputados estaba tramitando el Proyecto de Ley nº 1.133/2021, que extiende por un año más el período de suspensión temporaria del pago de las deudas.

“Incluso aquellos que están en condiciones de adelantar el pago de las cuotas de financiación se topan con obstáculos”, dice el abogado Fábio Henrique Pereira de Araújo, de Modal Assessoria Jurídica, un estudio jurídico que cuenta con una división especializada en derecho educativo. La dificultad para solucionar los problemas a través de los canales de comunicación del FNDE es una de las quejas principales de los contratantes. “Tengo clientes que se graduaron en medicina y buscan adelantar pagos para poder obtener aprobación en otros tipos de financiación”, explica Pereira de Araújo. Como la contratación del Fies puede influir negativamente en el análisis y la aprobación de créditos para, por ejemplo, la adquisición de inmuebles, algunos profesionales acaban recurriendo a la Justicia para regularizar, revisar o incluso renegociar la deuda. Los autores de este reportaje intentaron contactarse con el FNDE, pero no obtuvieron respuesta a los pedidos de entrevista.

El reto que supone la obtención de información acerca de la renegociación de las deudas del Fies hizo que surgieran varios grupos dedicados al tema en las redes sociales. Algunos han llegado a reunir a más de 50.000 usuarios, que diariamente buscan orientación sobre cómo lidiar con las reglas contractuales y, una porción considerable de los casos, con el incumplimiento por mora. “Si bien el Fies es un programa social que involucra a diversos agentes, esta es una cuenta que acabaron cargando a cuestas principalmente los estudiantes”, dice Belinda Mandelbaum, del Departamento de Psicología Social y del Trabajo del Instituto de Psicología de la USP y coordinadora del Laboratorio de Estudios de la Familia, Relaciones de Género y Sexualidad. “Hubo un momento en el que se incitó a los alumnos a sumarse al programa. Por todas partes podían verse publicidades referidas a la financiación”, recuerda Mandelbaum, subrayando el hecho de que la llegada de la cuenta por pagar coincidió con un momento de crisis, que se agudizó con la pandemia. “La realización personal y profesional no se obtiene solamente al graduarse en una carrera de educación superior, sino también por la capacidad de honrar los compromisos. Cuando un joven no lo consigue, queda claro que eso se convierte en una fuente de angustia”, sostene.

Para Solón Caldas, director ejecutivo de la Asociación Brasileña de Mantenedores de la Educación Superior (ABMES), el Fies deja de lado cada vez más su carácter social en la formación de nuevos profesionales para adecuarse a la política fiscal del gobierno, que desde 2015 ha llevado a una disminución en las nuevas adhesiones al programa. En el primer semestre de 2021, se firmaron 27.000 contratos nuevos. “No estamos defendiendo la anulación de las deudas, sino una política de renegociación que responda a las necesidades de los deudores”, asevera.

Pese a las incertidumbres que en este momento preocupan tanto a los jóvenes profesionales, los expertos recomiendan ser prudentes, para que las decisiones tomadas impulsivamente no empeoren aún más la situación. “La solicitud de nuevos créditos para poder saldar las cuotas atrasadas del Fies puede conducir a un descalabro financiero aún mayor. Pese a ser una financiación, el fondo forma parte de una política pública. Lo mejor que puede hacerse en la mayoría de los casos es esperar que haya nuevos períodos de renegociación o presionar para que se revisen las normas de recategorización”, recomienda Pereira, de la Anup.

Republicar